- TOP

- セミナー

- セミナーレポート一覧

- M&Aの失敗を回避する3つの法則

登壇者

- 髙木 孝介(たかぎ こうすけ)氏

- エセンティア・ストゥディオ合同会社 代表社員

約30年間、国内メガバンク・外資系投資銀行・コンサルティングファーム・投資ファンドなどで、財務アドバイザーやコンサルタント、投資責任者として活躍。M&Aの戦略の策定から買収・売却案件の遂行の支援を行う。また、国内ベンチャー企業においてファイナンス業務および経営企画業務等を統括し、資本提携や50億円以上の資金調達の実行を主導した経験も持つ。M&Aの検討段階からクロージングまで、あらゆるフェーズでの支援実績を有する。

レポート

コロナ禍により不確実性がより高まる中、企業は事業の成長を目指し試行錯誤を重ねています。ポストコロナにおいて一段と飛躍するためには、M&Aを活用した経営戦略が有効な手段の一つとなります。今回は、M&Aのプロフェッショナルにご登壇いただき「M&Aの失敗を回避する3つの法則」について、お話しいただきました。

目次

増加するM&Aとその背景

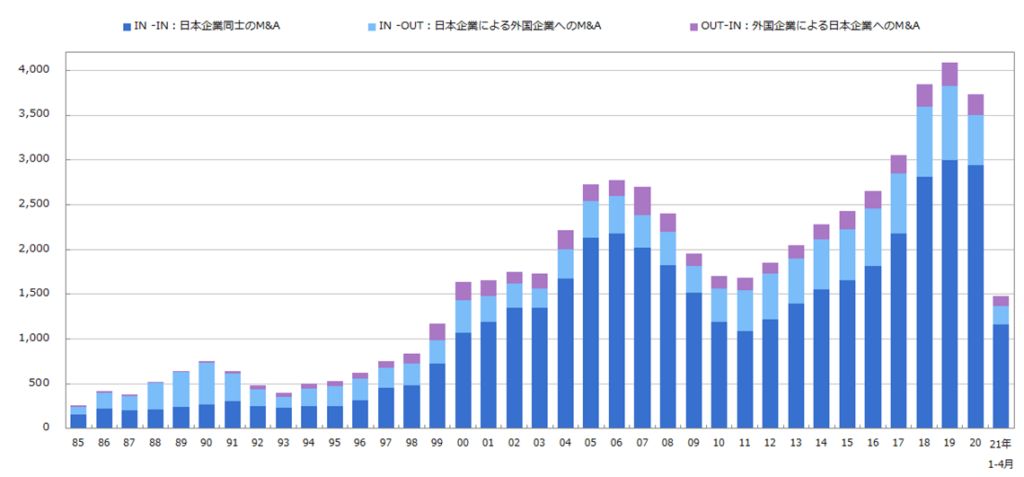

近年、日本でのM&A件数は右肩上がりで増えています。2019年には年間4,000件を超え、過去最高の記録を更新したことでも話題となりました。髙木氏によると、国内のM&Aの増加にはこれまで2つのピークがあったといいます。

1つ目のピークは、2008年に起きたリーマンショックの2年前となる2006年です。日本の景況改善と国内の関連法制整備(投資事業有限責任組合法等)が進んだことによる投資ファンドの活発な活動を背景に、M&A件数が大幅に増加しました。1990年代の年間M&A件数は概ね1,000件以下で推移していましたが、2006年には年間2,700件を超えるM&Aが行われました。

2つ目のピークは、2019年です。リーマンショック以降、資金留保が必要となる企業が増え世界的にもM&A件数は減少しましたが、日本国内では徐々に景況が改善し、再びM&Aが活発に行われるようになりました。加えて、ファンド資金の再増加や中小企業の事業承継の問題が顕著に表れたことからM&A仲介企業が躍進します。すると、M&Aに関する情報流通量が飛躍的に向上し、2019年には過去最高の年間M&A件数を記録しました。

失敗を回避するために重要な3つのプロセス

M&Aを実行した企業のうち、約半数の企業が「M&Aが成功したとは言えなかった」と回答した調査結果があります 。グローバル・コンサルティング企業の調査には、その数が三分の二に上るものもあるようです。それらの企業がなぜ「成功しなかった」のかが、今回の重要な点となります。続いて、多くの企業が気になる失敗を回避するためのM&Aのプロセスについて、髙木氏に伺いました。

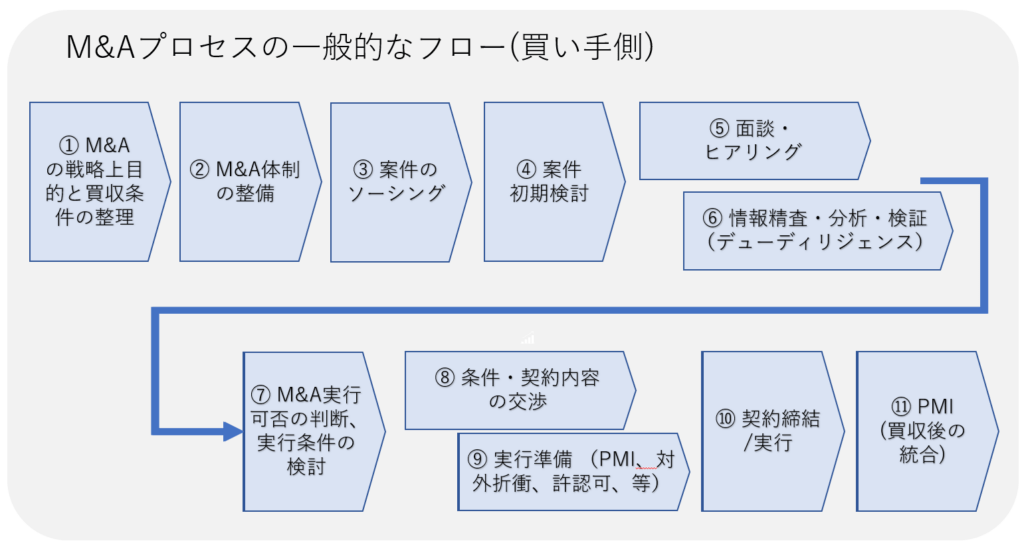

上図に示す通り、M&Aのプロセスには大きく11のプロセスがあります。髙木氏によると、M&Aに取り組み始めた企業にとっては、特に最初の3つのプロセスが重要なのだといいます。

- プロセス1:M&Aの戦略上目的と買収条件の整理 1-1:戦略上目的の整理 1-2:買収条件の整理

- プロセス2:M&A体制の整備

- プロセス3:案件のソーシング

プロセス1:M&Aの戦略上目的と買収条件の整理

プロセス1-1:戦略上目的の整理

失敗を回避するためにはまず、「なぜM&Aをするのか」、「自社の事業領域・市場・事業能力(ケイパビリテイ)をどういう方向に持っていき、どういう目的でM&Aを行うのか」など、自社の戦略上の目的を整理し明確にすることが重要となります。では、これらをどのように整理していけばよいのでしょうか。

髙木氏は、「M&A戦略上の目的は、大きく3つに分けられる」といいます(下図参照)。3つの類型のうち自社のM&Aの目的はどれに当てはまるのか、と整理していくことでM&Aの目的がより明確になっていくそうです。目的の整理と明確化は、当たり前のことのようにも聞こえますが、このような目的の整理ができていないケースが、意外と多いのだと髙木氏は語ります。

①規模・効率追求(競合排除)

競合排除を目的としたM&Aは、3つの類型の中では最も“防衛的な目的”であり、市場がの成長があまり期待できなくなった時によくとられる方法です。成熟市場の中で自社の競争優位性を高める・維持することを目的とし、自社の事業領域にいる競合他社の事業、もしくは会社ごと買収・合併することによって売上を拡大する方法であり、規模の経済で売上高・収益を増やし効率を上げるためのM&Aといえます。銀行の合従連衡などがイメージしやすいのではないでしょうか。

②シナジー追求

シナジー追求を目的としたM&Aは、3つの類型の中では最も“攻め目的”のM&Aとなります。自社の領域に限定せず、成長市場や新しい商品を自社に取り込み、時間を買うためにM&Aを行う時にとられる方法です。大手流通チェーンがEC事業を買収するなど、サービス業やIT企業でよくみられるようです。成長性・利益率の高い一部の国内大手電機系メーカーでも積極的に行われています。

③「新天地」開拓

新天地開拓目的のM&Aは、成功することが非常に難しいといいます。自社とシナジーが低い領域にテリトリーを広げ売上を増やすM&Aであり、“利益を買う”というかなりの冒険とも言え、その多くは剛腕経営者のもと行われ派手な事例としてニュースで取り上げられるほどです。髙木氏は、「失敗することが多く、よほど厳しい基準と実行力、そして、経営者のぶれないリーダーシップがないと難しい」といいます。

そしてこれら「戦略上目的の整理」のポイントについて、高木氏は次のようにまとめました。

目的の整理ができてこそ、ようやく買収先選定のための具体的な判断基準(判断基準)の設定ができるようになる。これらの順序を踏むことは、焦らず無駄なく効果的なM&Aを実行可能とするためにも、また、M&Aの失敗を回避するためにも重要なプロセスだ。(髙木氏)

プロセス1-2:買収条件の整理

続いては、買収条件を整理するための判断基準について説明していただきました。

判断基準(クライテリア)例

- 財務面…売上・原価率、主要経費率、利益率、成長率、等

- 事業面…販売・生産・処理能力、稼働率、歩留率、等

- 能力面…販路開拓力、技術力、開発能力・体制、品質管理体制、等

- 管理面…財務経理管理体制、労務管理体制、法務・知的財産管理体制、等

判断基準には上記のような4つの側面があります。M&Aの目的によって、どの側面のどの判断基準を大切にするのかといった点や、設定する目標数値も変わってくるといいます。

判断基準設定時の3つの留意点

1つ目の留意点は、「財務面」や「事業面」は定量評価となるため客観的に判断しやすいのですが、「能力面」や「管理面」は定性評価が主となるため、関係者間の認識のすり合わせ作業が重要となる点です。

2つ目の留意点は、判断基準設定は固めすぎないこと、です。「事前に認識を擦り合わせた後も、M&Aを進めていくうちに様々な情報が出てくるため、定めすぎても定めなさすぎてもだめ」だそうです。

最後の3つ目の留意点は、自社リソースの限界値に注意すること、です。いくらまで投資するのか、どこまで人材をあてがうのか、どれだけ時間をかけるのか、買収した後にどれだけ支援を続けるのか等、自社の限界値を把握しておくことが大事となります。

プロセス2:M&A体制の整備

失敗を回避するために重要となる2つ目のプロセスは、社内のM&A体制の整備です。

M&A担当部署の設置

体制整備においてまず着手すべきは、常設の担当部署を置くことだそうです。経営企画の中にM&A担当を置く会社も多いだろうが、なぜ常設の担当部署の立ち上げが必要なのでしょうか。

髙木氏によると、常設のM&A担当部署がないと、良い案件を見つけた際もスムーズな対応が難しくなり、適切な判断ができず高値で掴んでしまうことがあるといいます。また、知見の蓄積や統一的な基準を保つためにも、担当部署を置いた体制作りが大事なのだそうです。

継続的で横断的な組織作り

そして、「継続的にやるのであれば中核的なM&A統括部門を置き、責任者と担当者を少なくとも一人ずつ置くことが望ましい」といいます。

「彼らは、日頃から組織横断的なコミュニケーションや情報収集を行うこと。それと並行し、経理・財務・法務・コンプラなどにもM&A担当を置き、定期的に情報交換や勉強会を行うこと。これらのアクションの積み重ねにより、案件が動き出した時に準備が整った状態で社内の総力を集結できる体制を作ることができる。(高木氏)

プロセス3:効果的なソーシング

失敗を回避するために重要となる3つ目のプロセスは、効果的なソーシングです。ソーシングの依頼先は金融機関、仲介会社、外部アドバイザーなど多岐にわたりますが、どのようなソーシング依頼先を選定すると良いのでしょうか。

M&Aを戦略的に進められる初期の時点では、あらゆるソーシング依頼先、案件の源にアクセスすると良い。それらに幅広くアクセスして情報収集し、自社視点でソーシング依頼先それぞれの長所・短所を体験的に把握することが中長期的に有効。(髙木氏)

また、当初は判断基準を多少広めにしておき、情報収集や「相場感」を得るのも効果的なソーシングだといえます。

■ソーシング依頼先を見極めるポイント

一方で、「ソーシング依頼先によって情報のレベル差が大きいためよく見て相手を見極める必要がある」と警鐘を鳴らします。

失敗を回避するためのプロセスにも挙げられたが、早い段階から目的・ターゲット・判断基準を定めて事前に整理しておくことで、自社に相性がよいソーシング依頼先を見極めることができる。ソーシング依頼先によっては「成功報酬=インセンティブ」の傾向が強い場合もあり、自社のペースで必要な手続を進めるべくしっかりとソーシング依頼先グリップする必要があるが、M&Aの目的等が事前に整理されていることでソーシング依頼先に振り回されるリスクも回避できる。(高木氏)

M&Aを成功に導く秘訣

最後に、「成功報酬に依存しないアドバイザーから必要に応じて第三者の意見を得ることも、失敗を回避するために有効だ」と髙木氏は語ります。

売り手側の場合でも黒子としてM&Aの各フェーズで外部の専門家を使い、アドバイスを受けることを勧める。そして、守秘義務を含めた明確な業務委託契約を締結できる、M&Aの実務に精通した第三者を選ぶことがポイントだ。信頼関係が築けたうえで相性の良い相手を選ぶことが大事。(高木氏)

ぜひ今後のM&A検討時の参考にしてはいかがでしょうか。