- TOP

- セミナー

- セミナーレポート一覧

- M&Aの成功はPMIが握る ~専門家が話す、7割が陥るPMIの落とし穴~

登壇者

- エセンティア・ストゥディオ合同会社 代表社員 髙木 孝介 氏

- 大手銀行、米系コンサルティング会社、外資投資銀行、ベンチャー企業、国内投資ファンド会社、等の勤務を経て独立。

財務・金融分野を中心に、M&A支援(財務アドバイザリー及びコンサルティング)、上場企業のTOB(公開買付)、

中小・ベンチャー企業の資金調達、未上場企業投資、投資ファンドの募集、他、様々な業務に従事。

事業会社、投資家、及びアドバイザーの立場から大小さまざまなM&A・投資経験があり、

独立後はM&Aの戦略立案・実行(対象選定、相手方との折衝、デューデリジェンスの計画及び実行、諸条件及び契約の交渉等)、

合併後の事業統合などに従事。

レポート

近年、国内のM&Aの件数が増えています。中小企業経営資源集約化税制による後押しとM&A市場の整備により、M&Aを行いやすい環境が整いつつあるためです。しかし、M&Aによって必ずしも期待通りの効果が得られるわけではありません。PMI(Post Merger Integration:M&A成立後の統合プロセス)次第では、買収元・買収先企業の双方が混乱し、業務不全に陥る可能性があります。

今回は、M&Aの検討から事業統合まで支援する高木氏に、M&A成功に必要な要素と、失敗要因についてお話いただきました。

目次

M&A成立後に起こりがちな問題と要因

多くの企業が陥る5つの問題

異なる文化、強み、価値をもつ企業が1つになる課程で、さまざまな問題を抱えてしまうのは想像に難くありません。多くの企業で起こりがちな問題は以下の5つにまとめられます。

①M&A時の事業計画の未達

買収時に立てた事業計画がなかなか達成できない。

②想定したシナジー効果が得られない

2社間で得られると見込んでいたシナジー(相乗効果)が得られない。

③業務上の混乱

2社間で現場業務が混乱し、業績にまで影響してしまう。

④社員や外部取引先の離反

買収先のキーマンとなる社員(あるいは役員)の辞職や、取引先(顧客、仕入先など)の離反により、取引継続が困難になってしまう。

⑤想定外リスクの顕在化

デューデリジェンス(事前調査)で想定できなかったリスクが顕在化してしまう。

諸問題の要因

これらの問題は、以下の4つの要因が複雑に絡み合って起こると考えられます。

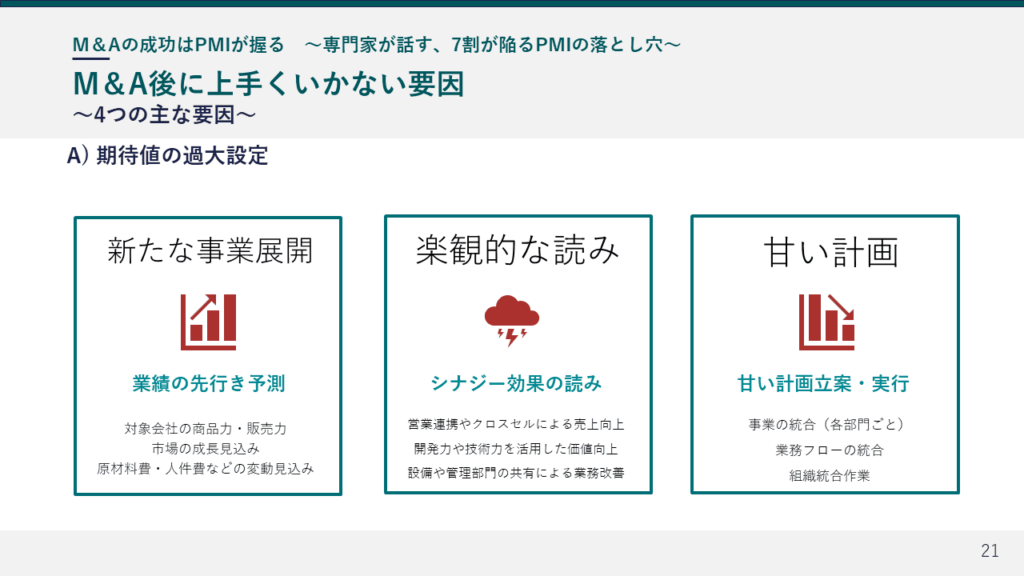

A)期待値の過大設定

買収先の企業や市場に対する期待値が大きく、事業計画と現実とのギャップが生じるケースは多くみられます。市場と自社、対象企業への冷静な評価が後々の結果を左右します。

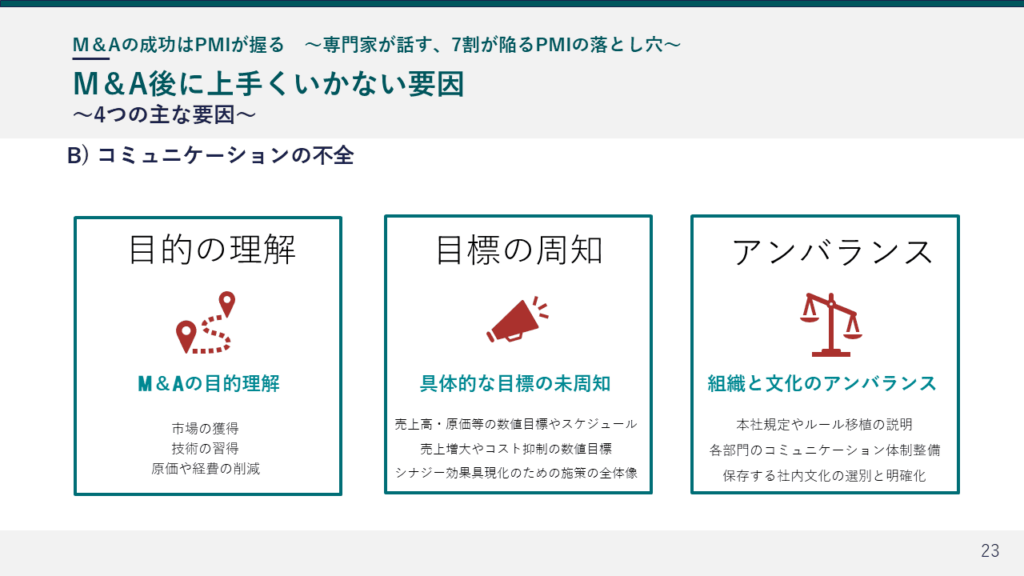

B)コミュニケーション不全

親会社と子会社間、または社内のコミュニケーション不足により、組織の足並みが揃わない状況はいずれ失敗を招きます。M&Aの背景、目標、目的が組織全体で共有されていなければ、社員のモチベーションを大きく下げてしまう恐れがあります。また、組織統合による規定やルールの変更は、子会社に対し大きな影響を与えます。最悪の場合、子会社の強みまで潰してしまう可能性があるため、非常に丁寧なコミュニケーションが求められるのです。

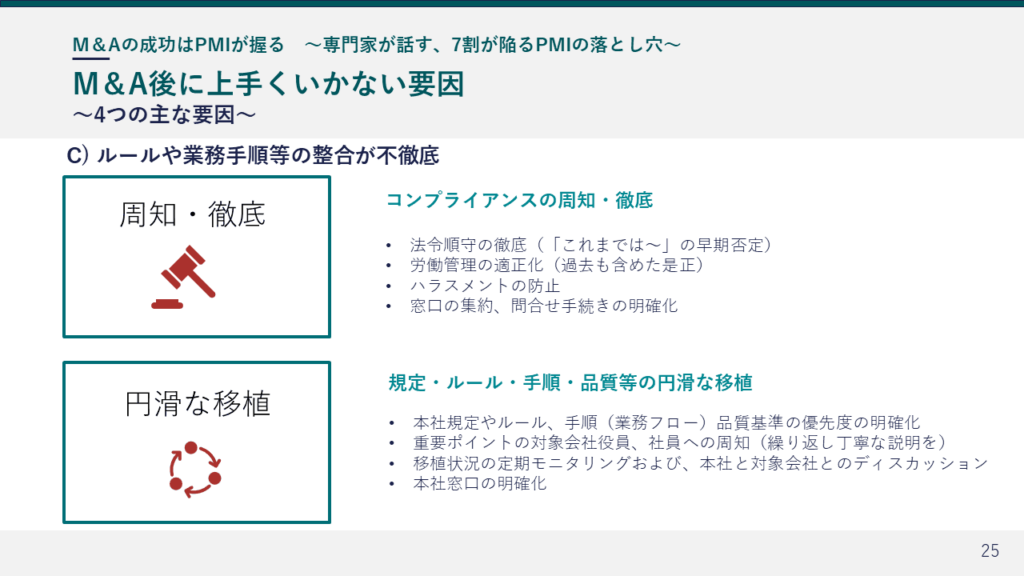

C)ルールや業務手順などの整合が不徹底

コンプライアンスに対する意識は企業間で異なるものです。両社間でハラスメント対応のあり方などのルールや業務手順の整合がとれていないケースが散見されます。社員によるネット上での暴露などの問題に発展する前に、社内への丁寧な説明が重要です。

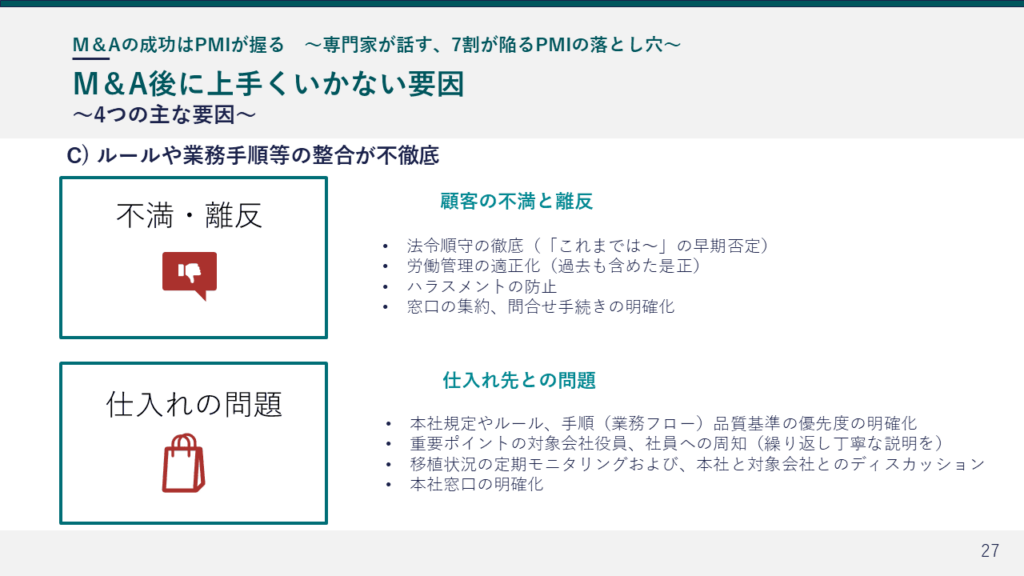

D)社外取引の混乱

顧客や仕入れ先など、社外取引先への対応が不十分なために取引停止になるケースがあります。特に上場企業の場合は、タイミングや顧客対象の範囲設定が難しいと考えられますが、しかるべきタイミングで明確な説明を行うコミュニケーションが重要です。

M&Aの失敗例

高木氏が実際に支援した事例を通じて、M&Aが失敗してしまった要因と、注目すべき要因をご紹介いただきました。

| 買い手企業 | 買収の目的:事業拡大、多様化のため |

| 売り手企業 (対象企業) | 業界:サービス業(多店舗運営) 従業員:100名規模(正社員40%未満) 売上:10億円未満 |

| 背景・経緯 |

|

| 結果 | 現場業務が混乱し、売上・利益が減少

|

| 考えられる要因 | 買い手によるDDにおいて、財務、法務は十分に把握していたものの、 業務の運営体制が十分把握されていなかった(幹部の能力も含む)

|

この事例において一番の失敗要因はデューデリジェンスです。財務、法務は押さえていたものの、現場(店舗の人員配置、オペレーション等)の確認不足が要因といえます。加えて、新社長の能力を過信がPMIへの準備不足、モニタリング不足につながってこのような結果になりました。

デューデリジェンスは買い手・売り手双方への多角的な把握が重要です。重要項目を冷静に把握し、PMIの着実な実施とモニタリング体制が成功の分かれ道になります。

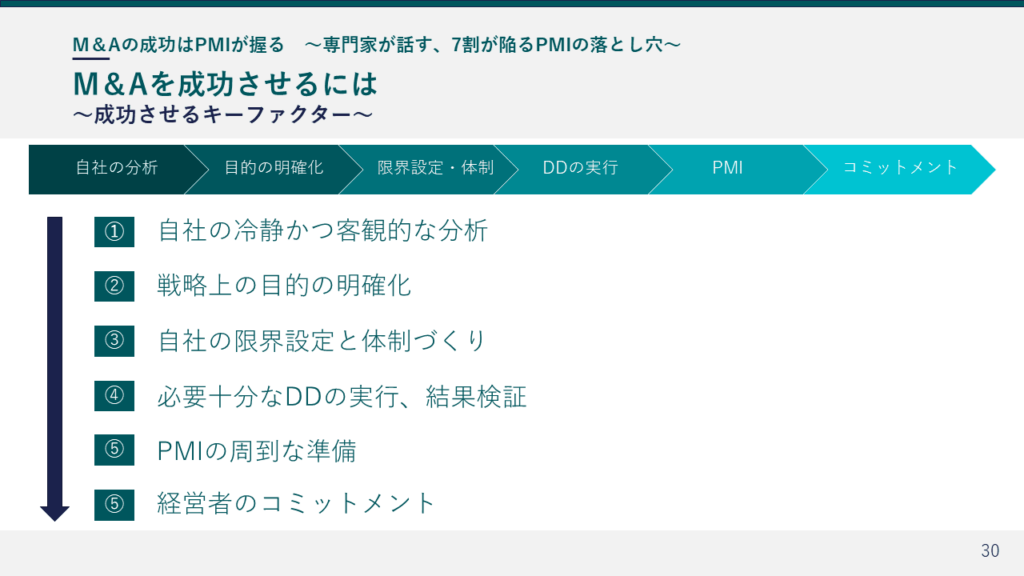

M&Aを成功させるキーファクター

各フェーズですべきこと

M&Aを成功させるために、経営者が押さえておくべき要素をフェーズごとにご紹介します。

①自社分析

自社の置かれている市場環境、競争優位性、財務状況を冷静に分析し、取れるリスクを把握しましょう。M&Aにどの程度の資金を投入できるのか、どの程度の体制で臨むのか、どの事業分野で行うのかを社内で整理し共有します。

②目的の明確化

M&Aの目的と目標を明確にします。中核事業強化、事業育成、資源の有効活用、新事業進出など、M&Aの方向性に沿って、対象企業を選定する具体的な基準を設けます。

③限界設定と体制作り

投入可能な資金、人員、リスク許容度を明確にし、M&Aを推進するための体制を構築します。M&Aの案件はタイミングも重要です。一部の部門だけで行うのではなく、関係部署を巻き込み、選定基準やリスク対策が共有された体制構築により、迅速な対応が可能になります。

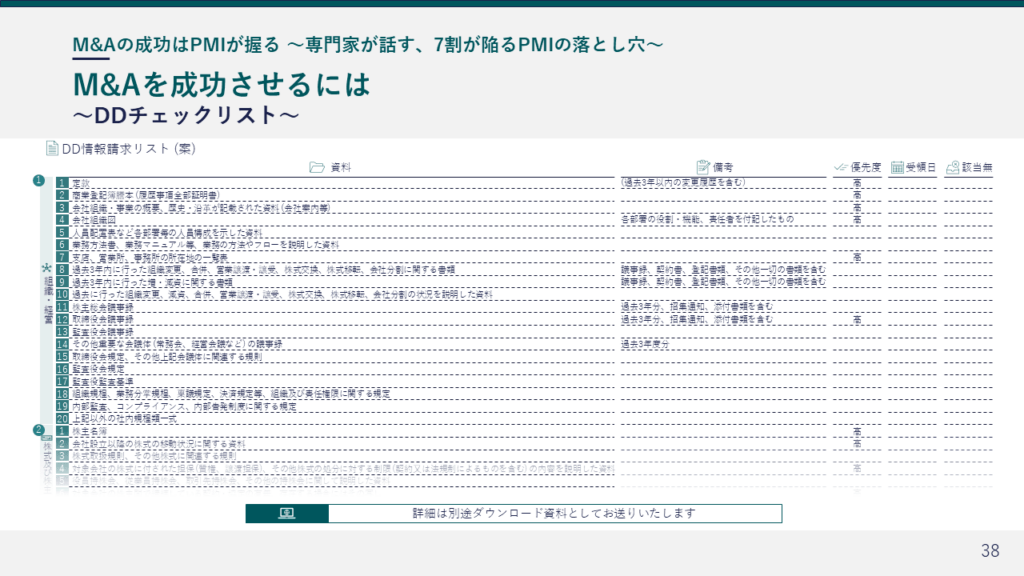

④デューデリジェンスの実行

社内での事前審査後、外部専門家を交えてデューデリジェンスを実施します。ここでは、実際に外部専門家へ依頼する前に、財務や法務だけでなく、実際のオペレーションも把握することが重要です。

外部専門家への依頼後、資料精査(初期精査・追加精査)、現地精査、インタビューを1ヶ月程度で行います。ここは焦りすぎず長すぎずのスピード感と周到さが求められるフェーズです。精査の結果、報告書をもとに事業計画策定、株式総額の策定、PMIの方針決定に至ります。

⑤経営者のコミットメント

経営者は率先してM&Aの戦略目的や選定基準を遵守し、現場支援を行います。PMIの進捗を定期的に確認し、問題があればリーダーシップを発揮して解決にあたりましょう。

経営者自ら規範を破ってしまうような発言や行動は社内に波及します。M&Aをする立場として、目的や選定基準は定めたものを守り現場を支援しましょう。加えて、PMIの間は定期的に確認し、問題があればイニシアチブをとることが、釈迦に説法ではありますが特に重要なところだと思います。(高木氏)

成功事例

高木氏が支援した成功事例をご紹介いただきました。

| 買い手企業 | 業界:精密機器製造 社歴:70年以上 売上:約50億円 |

| 背景・経緯 | M&A、どこから手をつければよいかわからない

|

| 実施項目 | ①既存事業の整理

⑤仲介会社からの案件を基に、ケーススタディを複数実施 |

| 高木氏による支援内容 |

|

「M&Aを活用したいが、何をすればいいのか分からない」といった声はよく聞かれます。企業、業界によってM&Aの目的、方向性、タスクが変わるために、社内人材だけでは適切な判断が難しい場面のほうが多いのではないでしょうか。

パソナJOBHUBでは高木氏をはじめM&Aの準備からPMIまでフォロー可能なプロフェッショナル人材への相談を受け付けております、お気軽にお問い合わせください。

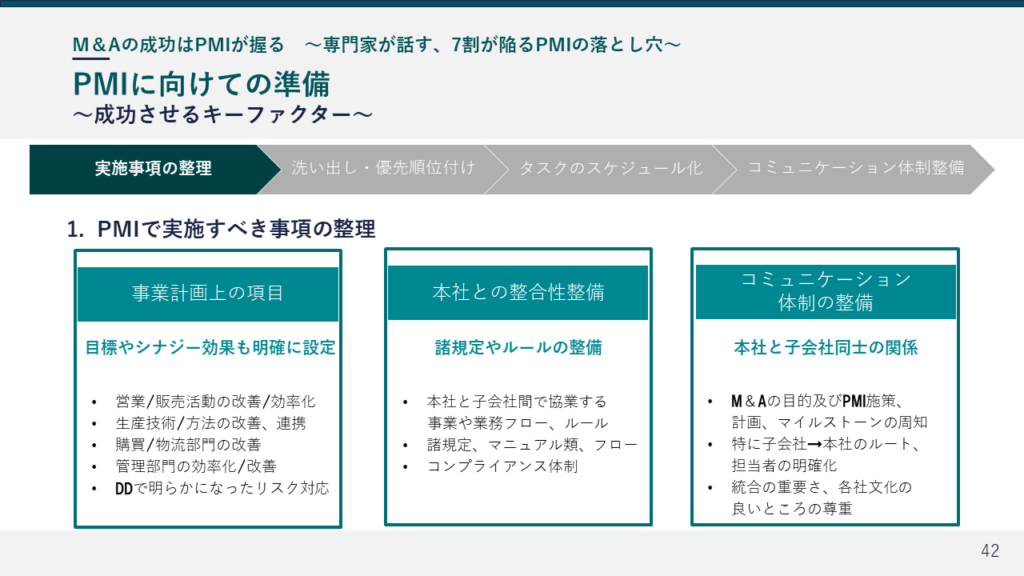

PMIを成功に導くために

PMI成功のためには、PMIを単なる手続きと捉えず、企業文化や従業員の意識を尊重しながらスムーズに統合するための重要なプロセスと認識するべきです。そのうえで、各フェーズの網羅性と具体性を高めるポイントをお伝えします。

(1)実施すべき項目の洗い出し

まず、M&A後の事業計画を達成するために必要な項目を、営業、業務統合、コミュニケーションなどの分野別に洗い出します。

(2)タスクレベルへの具体化

洗い出した項目を、さらに具体的なタスクレベルに分解します。この際、誰でも理解できるレベルまで落とし込むことが重要です。各タスクには、担当者、期限、未達時の対応などを明確に定義します。

いざタスクへ取り掛かる段階で、1つのタスクを2つの部署が重複して取り組んでしまうなどのエラーは発生してしまいがちです。

どのタスクを、いつ、どの部署が行うのか。責任者は誰で、司令塔はどこかなど、責任の所在を明確にし、Aが終わったらBを行うなどのスケジューリングもしっかり設定するべきです。

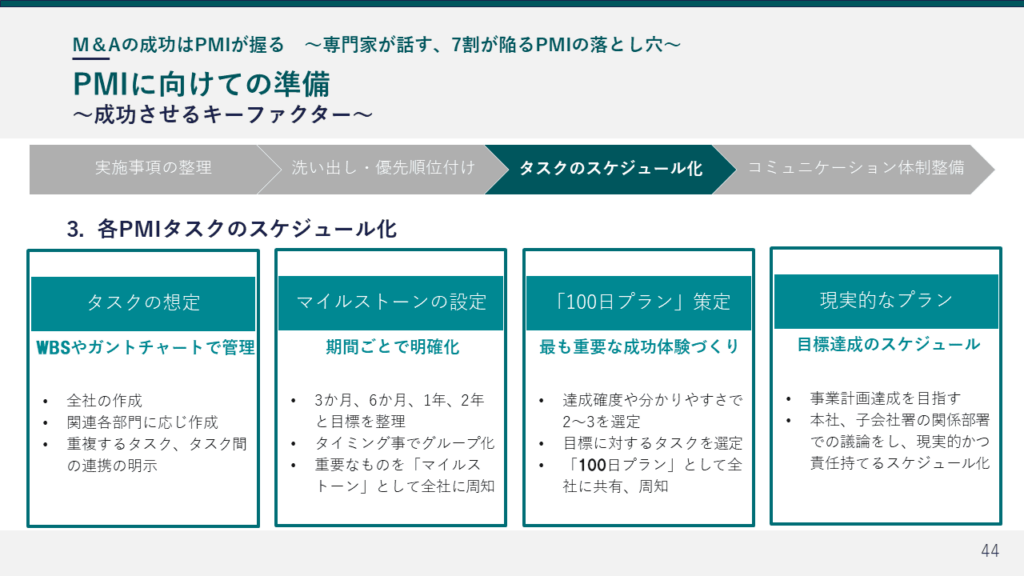

(3)タスクの重複排除とスケジュール化

洗い出したタスクに重複がないか確認し、必要があれば統合または調整します。

部署間でタスクの連携が必要な場合は、スケジュールを調整し、円滑な流れを作ります。

ここでは、①タスクの設定、②マイルストーンの設定、③「100日プラン」策定、④現実的なプランのそれぞれで、押さえておくべきポイントがあると高木氏は強調します。

①タスクの設定

WBS(Work Breakdown Structure:作業分解構成図)を活用し、抜け・漏れがないよう、細かく洗い出します。

ここまでタスクを洗い出した後は、実行可能なスケジュール設定が大事だと思います。WBSは関係部署ごとに分けて作成し、実行できるのか、タスク間の連携がとれるのかを組織内で確認すると良いでしょう。(高木氏)

②マイルストーンの設定

PMIはおよそ2年間、時間をかけて行われます。その間、3ヶ月程度のマイルストーンを設定し、達成・未達を組織内で確認する場を設けましょう。マイルストーンのたびに目標へ立ち返り、社内の視線を揃えます。

③「100日プラン」策定

組織のモチベーションを維持するために、まずは3ヶ月から100日で達成する確度が高いタスクを選びましょう。

プロジェクト進行中にこれらのタスクを達成できると、組織内の「やればできる」というモチベーションを育まれます。PMIの担当部署や担当者を明確に社内周知し、M&A成功に向けた意識を絶やさないことが重要です。

④現実的なプラン

スケジュール策定後、組織内の各部署へ実現可能か確認しましょう。その議論で、お互いのスケジュール感をすり合わせ、予定内に終わらないタスクは省くなどの判断も重要です。

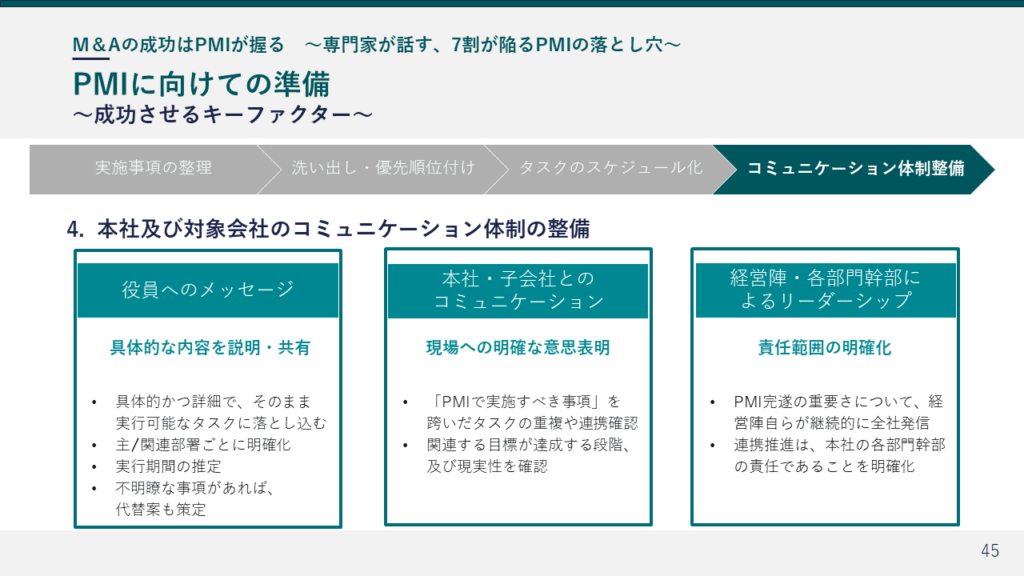

(4)コミュニケーション体制の整備

4つのうち、一番手薄になりがちな項目がコミュニケーションです。多くのM&Aで、子会社(売り手側)へのコミュニケーションに注力してしまい、親会社(買い手側)内部へのコミュニケーションが足りていない場面が見受けられます。

また、両社のコミュニケーションにおいて、担当者、報告ルートを定め、子会社社員が抱える不安・疑問を解消するためのケアは1から2年程度必要だと考えられます。

どんなに周到な準備を重ねても、思わぬ穴は空いてしまうものです。両社がM&Aの目的を理解し、経営陣、各部門、担当者がその問題に関わる体制を目指すと良いでしょう。

よくあるのは、子会社の社員が親会社に遠慮してしまい、言うべきことを言えないケースです。言いたいことを言えない状況や関係性を防ぐためにも、こまめな確認が大事だと思います。(高木氏)

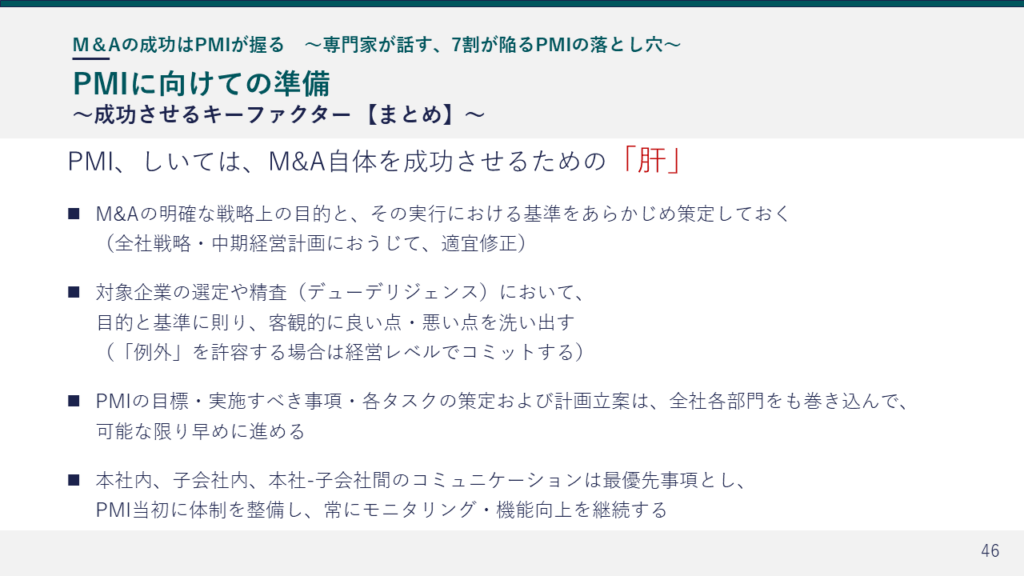

PMIはM&Aを成功させる肝

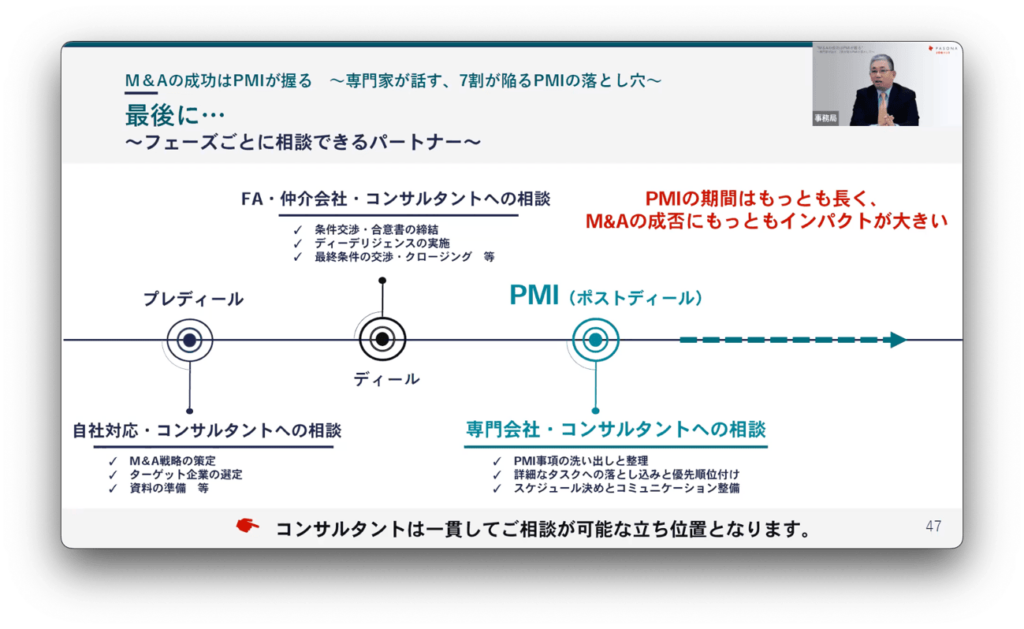

PMIで起こる問題を少なくするためには、M&Aの明確な目的、綿密な準備、経営者をはじめ社内のコミットメント、そして効果的なコミュニケーションが重要です。

M&Aの目的や頻度によって、外部支援を検討されるケースも考えられます。ここでは、ディールのうち3つのフェーズの扱いによって判断が分かれます。

M&Aを四六時中行う企業でない限りは、M&A専門の人員配置は非効率だと考えられます。プレディールの戦略策定、ターゲット選定などの準備は社内でも問題ないかと思いますが、M&Aに慣れていないのであれば外部活用がよろしいかと思います。

自社の目的とスケジュールに沿ってディールが行われるべきですので、FAや仲介会社だけでなく、外部コンサルタントなどの有識者を頼っていただければと思います。(高木氏)

戦略策定、デューデリジェンス、PMI計画策定などを外部へ依頼するメリットは、多角的な視野をもって様々なサポートが受けられる点にあります。 外部の専門家をバランスよく頼りながら、主体的に関与する姿勢が重要です。

まとめ

M&Aの形は千差万別です。各社の事情や目的により、PMIで求められる要素も変わります。高木氏よりご教示いただいた項目すべてを把握し、適切なタイミングで周到に準備するために、外部専門家による多角的視点は取り入れたいと感じました。

M&Aを成功させるなら、ProShare(プロシェア)へ

M&Aは成功すれば売り手側にはキャピタルゲインや競争力の向上、買い手側には事業の多角化や商圏拡大いったメリットが得られる一方、上手くいかなければ企業イメージの悪化や損失を招くこともあります。

そのような事態を防ぐために重要な考えがPMIです。一つひとつのプロセスを確実に行うことで、M&Aの効果を最大化させることができます。

しかし、社内にM&AやPMIの知見をお持ちの人材を抱えている企業様はそう多くはなく、専門の人員を社員として雇用するのも非効率です。

そこでプロフェッショナル人材が戦略立案から実行までを適切に支援することで、M&Aの成功確率を高めることができます。

パソナJOB HUBでは高木氏をはじめM&Aの準備からPMIまでフォロー可能なプロフェッショナル人材への相談を受け付けております、お気軽にお問い合わせください。